Superkasse für die Kaviar-Klasse

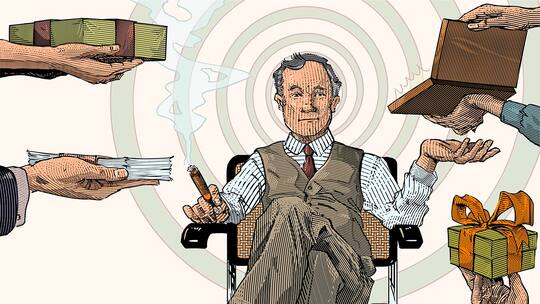

Luxuriöse Leistungen, höhere Zinsen, weniger Risiko: Kaderkassen privilegieren Gutverdiener – auf Kosten der Normalverdiener.

Veröffentlicht am 21. März 2019 - 23:14 Uhr,

aktualisiert am 22. März 2019 - 08:52 Uhr

Kaderkassen bieten bessere Leistungen, sind aber umstritten.

SVP-Nationalrat Thomas Burgherr versuchte es mit einer parlamentarischen Initiative, die den unverfänglichen Titel «Moderne Altersvorsorge für unsere Bundesräte» trug. Es war ein Angriff auf die Landesregierung. Burgherr wollte deren Ruhegehaltsregelung abschaffen und durch eine «reguläre berufliche Vorsorge» ersetzen. Der Nationalrat lehnte ab.

Für Bundesräte gibt es damit weiterhin eine Luxuslösung. Nach vier Jahren Regieren erhalten sie lebenslänglich eine Pension in der Höhe eines halben Bundesratslohns. Das sind pro Jahr Fr. 225'708.50. Dazu kommt: Bundesräte müssen keinerlei Beiträge an die Pensionskasse abliefern.

Bereits im Vorfeld hatte die Staatspolitische Kommission des Nationalrats abgewinkt. Mit einer etwas speziellen Begründung: «Magistratspersonen sollen ihren Rücktrittsentscheid unabhängig von finanziellen Überlegungen betreffend die Altersvorsorge treffen.» Bundesrichter und Bundeskanzler profitieren von ähnlich guten Regelungen. Die hätten normale Angestellte gerne auch.

Das Prinzip «Wer hat, dem wird gegeben» gilt auch in vielen Chefetagen. «Kaderlösungen sind häufig besser als Basislösungen. Die Leistungen von Kaderkassen werden aber nicht an die grosse Glocke gehängt», sagt Roger Baumann von der Beratungsgesellschaft C-alm.

Wie komfortabel Kaderkassen sind, hängt vom Arbeitgeber ab. Der Gesetzgeber gibt nur eine Obergrenze für den maximal versicherbaren Lohn von aktuell 853'200 Franken vor. Die Sparbeiträge dürfen maximal 25 Prozent des versicherten AHV-Jahreslohns betragen. Bei solchen Lösungen muss nach der Pensionierung niemand darben. «Ungerechtigkeit zwischen den Lohnklassen ist eine grundsätzliche Frage. Die Vorsorgelösung ist nur ein relativ kleiner Teil davon», sagt Baumann.

Wie funktioniert die Pensionskasse?

Ein Aufreger ist sie allemal. Zum Beispiel die Kaderkassen von teilprivatisierten Staatsbetrieben. Für die 17 Pöstler, die mehr als 341'280 Franken verdienen, gibt es seit 2002 eine sogenannte Beletage-Versicherung. Die Post zahlt 60 Prozent der Beiträge und die ganze Risikoversicherung. Die SBB legen noch etwas drauf und entrichten zusätzliche Einlagen in die SBB-Pensionskasse. Wer wie viel erhält, ist im Arbeitsvertrag geregelt und nicht öffentlich.

Das Alterskapital der ZKB-Kader wurde mit 6 Prozent verzinst - alle anderen erhielten nur 2 Prozent.

Zweiklassengesellschaft auch bei der Zürcher Kantonalbank (ZKB). 84 Kaderleute (Stand 2017) mit einem Jahreslohn von mindestens 232'500 Franken haben eine exklusive Lösung. Die Bank zahlt 18,5 Prozent der Spar- und Risikobeiträge, der Versicherte 10 Prozent. 2017 wurde das Alterskapital in der dafür geschaffenen Marienburg-Stiftung mit stolzen 6 Prozent verzinst. Alle anderen ZKB-Mitarbeitenden erhielten nur 2 Prozent Zins. Man könne die Leistungen von Pensionskasse und Marienburg-Stiftung nicht vergleichen, heisst es bei der ZKB. Die Stiftung überweise keine Rente, sondern zahle das Kapital aus. Sie trage damit weder die Risiken der Renditeentwicklung nach der Pensionierung noch die Auswirkungen der steigenden Lebenserwartung.

Wie viel der über 900 Milliarden Franken der zweiten Säule in Kaderkassen liegen, weiss niemand genau. «Die reinen Kaderanschlüsse blieben in den letzten Jahren konstant», sagt Stefan Sadler von der Avadis Vorsorge, die 65 Kader- und Zusatzkassen führt. Es gebe bei Kaderkassen aber einen Trend zu Sammelstiftungen, «vor allem bei kleineren Arbeitgebern», sagt Oliver Dichter von der Beratungsfirma PPCmetrics.

Es ist ein attraktives Segment für Banken und Sammelstiftungen, vor allem wegen der 1e-Vorsorgepläne. Das sind spezielle Anlagevehikel für Angestellte mit Lohnbestandteilen über 127'980 Franken. Viele 1e-Versicherte können unter bis zu zehn Anlagestrategien auswählen – von risikolos bis riskant. Von 2013 bis 2017 erzielten Strategien mit dem maximalen Aktienanteil von 50 Prozent im Schnitt bis zu 6,55 Prozent Rendite pro Jahr. Davon können Normalversicherte nur träumen.

Im schwierigen Anlagejahr 2018 dürften die meisten 1e-Pläne keine Gewinne mehr erzielt haben. Immerhin tragen seit Herbst 2017 die Versicherten die Verluste und nicht mehr ihre Pensionskassen. Allerdings haben viele 1e-Pläne hohe individuelle Wertschwankungsreserven. Sie dienen als Puffer für schlechte Zeiten.

Die Nachfrage nach 1e-Plänen ist aber geringer als erwartet. Denn: «Firmeneigene Pensionskassen haben wenig Anreiz, Teile des Überobligatoriums abzuspalten. Sie brauchen sie für die Finanzierung des BVG-Obligatoriums», sagt Berater Oliver Dichter. Im BVG-Obligatorium sind Jahreslöhne bis 84'600 Franken versichert. Für sie gilt ein Umwandlungssatz von 6,8 Prozent. Weil das seit Jahren zu hoch ist, gewähren die Pensionskassen im Überobligatorium deutlich schlechtere Umwandlungssätze und gleichen so die zu hohen Renten für den obligatorischen Teil aus.

Wenn sich nun Besserverdiener teilweise aus diesem System verabschieden, geht das auf Kosten der Durchschnittsverdiener. Roger Baumann von C-alm lehnt 1e-Pläne deshalb ab: «Sie eliminieren die Systemvorteile der beruflichen Vorsorge. Fehlt das Kapital der Besserverdiener, sinkt die Risikofähigkeit der Vorsorgeeinrichtungen.»

Mit 1e-Plänen können Besserverdiener zudem kräftig Steuern sparen. Sie dürfen bis zu 25 Prozent des versicherten Lohnanteils in diese Vorsorge einzahlen. Wenn sie nach der Pensionierung das Kapital beziehen, wird nur eine reduzierte Steuer fällig. «Wenn die Politik dieses System möchte, dann bitte in der dritten Säule, wo nicht nur Kaderleute, sondern auch normale Versicherte von Steuervorteilen profitieren können», fordert Baumann.

Besteht bei Ihnen eine Vorsorgelücke? Haben Sie zudem gerade die Stelle gewechselt oder wollen Sie steuerlich profitieren? Beobachter-Mitglieder erfahren im Merkblatt «Lohnt sich der Einkauf in die Pensionskasse», welche Faktoren für eine solche Überlegung noch wichtig sind.